Налоги в рассрочку— кто и когда может использовать

14 июня 2019

Налоговая нагрузка на бизнес значительно увеличилась. Предприниматели вынуждены задерживать зарплату, договариваться с поставщиками об отсрочках, искать способы снижения издержек. И все это с одной целью — своевременно заплатить налоги или штрафы в бюджет, чтобы не арестовали расчетный счет и не приостановили деятельность фирмы.

Однако есть законный способ изменить время уплаты налогов, штрафов и пеней — перенос сроков. О том, как это сделать, рассказываем в нашем материале.

Из этой статьи вы узнаете:

Термины, используемые в статье

Перенос сроков уплаты налоговых платежей и штрафов — уплата налогов в более поздний срок, чем установлено законодательством. Налоговым кодексом (НК РФ) предусмотрены рассрочка и отсрочка платежей.

Налоговая рассрочка — уплата налога, пени, штрафа частями в более поздние сроки по специально установленному графику платежей.

Налоговая отсрочка — уплата налога, пени или штрафа единовременно, но позднее, чем установлено НК РФ.

Обеспечение — письменная двусторонняя сделка между ФНС и лицом, предоставляющим обеспечение. Цель сделки — обеспечить перед государством своевременное исполнение обязательства налогоплательщика.

Обеспечение может предоставить сам налогоплательщик или третьи лица. Если налогоплательщик своевременно не уплатит налог — за него это сделает поручитель. После уплаты денег в бюджет поручитель получает право требовать долг с налогоплательщика. Распространенные виды обеспечения:

Банковская гарантия — способ обеспечения обязательства, по которому банк гарантирует своевременное погашение налоговой задолженности;

Поручительство — обещание третьего лица уплатить налоги и иные платежи в бюджет, если налогоплательщик не сможет самостоятельно сделать это вовремя;

Залог имущества — способ обеспечения обязательств налогоплательщиком, подкрепленный имуществом, за счет продажи или передачи которого в будущем может быть произведена уплата долга.

Консолидированная группа налогоплательщиков — добровольное объединение налогоплательщиков для совместной уплаты налога на прибыль. Между всеми участниками группы заключается договор, по которому налоговая база и другие показатели компаний-участников складываются. Объединение помогает снизить налоговую нагрузку по налогу на прибыль.

Налоговый агент — компания или предприниматель, которые в силу закона обязаны рассчитывать и уплачивать налоги за других лиц. Например, обязанность налогового агента для работодателя — уплата НДФЛ за работников.

Чистые активы — это деньги и имущество, которые останутся у организации или предпринимателя после погашения всех долгов.

Рассрочка и отсрочка налоговых платежей очень похожи между собой. Условия получения, правила подачи документов и предоставления гарантий для них одинаковы и регулируются одними статьями НК РФ. Единственное отличие в том, что по налогам, взносам, пени и штрафам, которые начислены в результате налоговой проверки, можно получить только рассрочку. Отсрочить выполнение такого налогового обязательства невозможно (абз. 8 п. 5.1 ст. 64 НК РФ).

В нашей статье мы подробно рассмотрим предоставление рассрочки. Но важно понимать, что по этим правилам вы можете получить не только рассрочку, но и отсрочку по уплате налоговых платежей.

Кто может претендовать на налоговую рассрочку

Налоговая рассрочка — один из способов заботы государства о бизнесе. Вы можете частями заплатить налоги, пени и штрафы, в том числе начисленные в результате налоговых проверок (абз. 2 п. 3 ст. 61 НК РФ). Но такая возможность дается не всем и не всегда.

Налоговая рассрочка положена только плательщикам, которые докажут, что их нынешнее финансовое положение не позволяет вовремя уплатить налог, пени или штрафы. А вот в будущем они гарантируют полную уплату всех платежей.

Если вы работаете на специальном режиме налогообложения, вы тоже можете перенести срок уплаты своих налогов (п. 6 ст. 61 НК РФ). Льгота не распространяется на налоговых агентов (п. 9 ст. 61 НК РФ).

Условия предоставления рассрочки по уплате налогов и сборов

Если вас заинтересовала рассрочка уплаты налоговых платежей — ознакомьтесь с правилами ее предоставления:

С начала ведения предпринимательской деятельности или существования организации должно пройти не менее одного года. Срок исчисляется со дня регистрации ИП или юридического лица до дня подачи в налоговый орган заявления о предоставлении льготы;

Налогоплательщик не должен проходить реорганизацию, ликвидацию или банкротиться в момент подачи прошения о рассрочке;

Налогоплательщик не обжаловал решение о проверке, в ходе которой выявлена недоимка, начислены пени и штрафы;

Льгота предоставляется по заявлению плательщика, поданному в налоговую инспекцию по месту регистрации.

Заявление плательщика о предоставлении льгот

Получить рассрочку можно одновременно по нескольким налогам, таможенным сборам, а также по страховым взносам на пенсионное, медицинское и социальное страхование.

Причины, по которым могут отказать в налоговой рассрочке

По правовой природе рассрочка — разновидность льготы. Как и все льготы, она предназначена не для всех. В некоторых случаях Налоговый кодекс прямо запрещает перенос сроков уплаты налогов (ст. 62 НК РФ):

в отношении вас возбуждено уголовное дело по налоговым преступлениям;

вас подозревают или обвиняют в совершении административного или налогового правонарушения;

инспекторы подозревают, что при рассрочке уплаты вы захотите скрыться сами или скрыть свои доходы;

за последние три года вы уже получали рассрочку, отсрочку или инвестиционный кредит и нарушили условия договора.

Налогоплательщики, входящие в консолидированную группу, не смогут получить рассрочку по уплате налога на прибыль (п. 3 ст. 62 НК РФ).

Когда можно рассчитывать на перенос сроков уплаты налога

Причины, по которым организации или ИП может быть предоставлена рассрочка по уплате налогов, указаны в п. 2 ст. 64 НК РФ. Вы вправе претендовать на перенос срок уплаты, если вы подходите хотя бы под одно из условий:

деятельность организации или ИП субсидируется из бюджета, средства перечисляются с задержками и нерегулярно;

вашей компании причинен ущерб в результате стихийного бедствия, технологической катастрофы, других форс-мажорных обстоятельств;

средств на уплату налогов не хватает или после уплаты всех бюджетных платежей налогоплательщик окажется на грани банкротства;

выручка организации носит сезонный характер;

налоги, пени и штрафы начислены в результате налоговой проверки, а сумма настолько значительна, что их единовременная уплата невозможна;

вы импортер товаров и претендуете на рассрочку уплаты таможенных пошлин по правилам ст. 59 Таможенного кодекса Евразийского экономического союза.

Как подтвердить сложную финансовую ситуацию

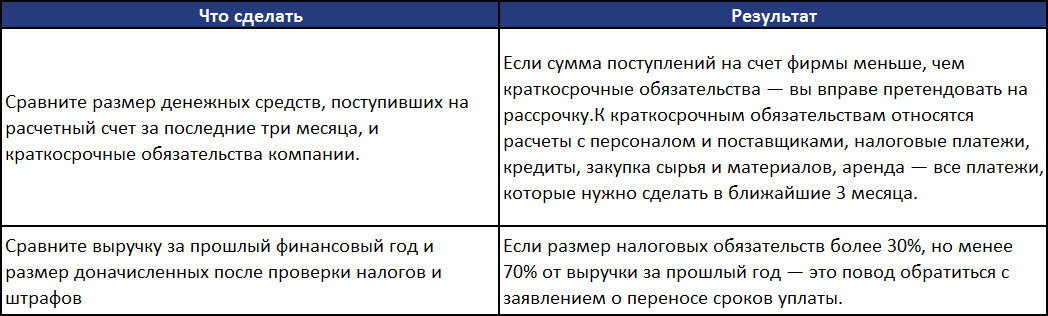

Хотите перенести сроки уплаты — рассчитайте свои финансовые показатели. Именно они помогут понять, на что вы вправе претендовать. Итак, какие цифры подтвердят право на перенос срока уплаты налога.

Как рассчитывать свои финансовые показатели

Сумма рассрочки не может превышать стоимость чистых активов компании или предпринимателя (п. 2.1 ст. 64 НК РФ).

Документы для обоснования права на перенос сроков уплаты налога

Для переноса сроков уплаты налогов и других бюджетных платежей нужно подать заявление в налоговый орган по месту уплаты. В заявлении обоснуйте причины, по которым не можете заплатить вовремя. Приложите расчеты, характеризующие финансовое положение бизнеса.

Заявление о предоставлении изменения срока уплаты налога

Помимо заявления вам понадобятся дополнительные документы:

справки об остатках денежных средств на расчетных и иных счетах во всех банках, где они открыты;

справки из банков об оборотах по каждому счету фирмы за последние шесть месяцев;

если у вас есть картотека неоплаченных счетов — предоставьте перечень всех содержащихся в ней документов. Если такой картотеки нет — справку об отсутствии просроченных задолженностей;

перечень контрагентов-дебиторов, суммы их обязательств и сроки исполнения, а также договоры и другие документы, подтверждающие эти факты;

документы, которые подтверждают наличие оснований для переноса сроков уплаты налогов: заключение из торгово-промышленной палаты, заявление о возбуждении исполнительного производства, финансовые расчеты и другие;

расчет требуемой суммы рассрочки и планируемый график погашения задолженности;

банковская гарантия или другие документы, которые обеспечат исполнение ваших обязательств (если требуется).

На сумму рассрочки начисляются проценты в размере 1/2 ставки рефинансирования ЦБ РФ, которая действовала на момент предоставления льготы (п. 4 ст. 64 НК РФ).

Компания по производству мебели выполняла крупный заказ. Ей требовались значительные суммы на закупку материалов, фурнитуры и других компонентов. Планируя платежи, главный бухгалтер фирмы поняла, что компания не сможет одновременно заплатить зарплату работникам, закупить очередную партию материалов и оплатить налог на прибыль и НДС. Было решено подать заявление на перенос сроков уплаты налогов.

Бухгалтер подготовила заявление, в котором компания просила предоставить рассрочку на 12 месяцев по уплате налога на прибыль в размере 460 000 рублей и НДС в сумме 820 000 рублей. Выписка из банка подтвердила отсутствие необходимых средств. Контракт с покупателем гарантировал будущие поступления. Оборудование мебельного цеха было оценено в 2 300 000 рублей и служило залогом.

Налоговая инспекция приняла решение предоставить рассрочку по налогам в сумме 1 280 000 на 12 месяцев. На сумму рассрочки начислили проценты в размере 3,875% годовых (1/2 ставка рефинансирования на момент принятия решения в марте 2019 года):

1 280 000 × 3,875% = 49 600 рублей (проценты за пользование рассрочкой)

Расчет ежемесячного платежа выглядел так:

(1 280 000 + 49 600) / 12 месяцев = 110 800 рублей

В итоге в апреле компания заплатила в бюджет вместо 1 280 000 рублей только 110 800 рублей. Остальные средства были пущены на развитие бизнеса.

Решение о предоставлении рассрочки принимается в течение 30 рабочих дней с момента подачи заявления и всех необходимых для его рассмотрения документов (п. 6 ст. 64 НК РФ). Максимальный срок предоставления рассрочки по налогам и сборам, зачисляемым в федеральный бюджет — 3 года, по всем остальным — 1 год (п. 1 ст. 64 НК РФ).

Обеспечение обязательств налогоплательщика

Наличие обеспечения заметно повысит ваши шансы получить рассрочку и перенести сроки уплаты налогов. Традиционные способы обеспечения — залог имущества, банковская гарантия и поручительство третьих лиц.

Залог имущества

Залог имущества — это письменный договор между налоговым органом и залогодателем. При этом залогодателем может быть не только сам налогоплательщик, но и стороннее лицо — владелец имущества (п. 2 ст. 73 НК РФ).

В качестве залога вы можете предложить любое движимое и недвижимое имущество, имущественные права, ценные бумаги. Исключение — вещи, на которые законом не допускается обращение взыскания, например, единственное жилье индивидуального предпринимателя (ст. 336 ГК РФ) или имущество уже находящиеся в залоге (п. 4 ст. 73 НК РФ).

Заложенное имущество может остаться в пользовании залогодателя, а может быть передано в налоговый орган. В этом случае залогодатель обязан за свой счет обеспечить хранение переданного имущества.

Если вы нарушите правила рассрочки и своевременно не погасите налоговую задолженность, в бюджет будут перечислены средства от продажи залога.

Банковская гарантия

Банковская гарантия — это письменное обещание банка выплатить задолженность налогоплательщика по первому требованию налогового органа (п. 2 ст. 74.1 НК РФ). Если вы не сможете своевременно заплатить налоги с учетом предоставленной рассрочки, банк сделает это за вас. А вы потом заплатите банку.

Важно помнить, что не любая банковская гарантия подойдет. Налоговики примут у вас гарантию только того банка, который включен в перечень банков, отвечающих установленным требованиям для принятия банковских гарантий в целях налогообложения. Этот перечень размещается на сайте Центрального банка РФ и периодически обновляется.

За свои услуги банк потребует плату, но эта сумма будет значительно меньшей, чем проценты по кредитам, да и само оформление обязательства происходит быстрее.

Поручительство третьего лица

Один из наиболее распространенных способов обеспечения обязательства. Часто так обеспечиваются налоговые обязательства дочерних или взаимосвязанных структур. Поручитель заключает письменный договор с налоговой инспекцией (п. 2 ст. 74 НК РФ). Если сумма налоговой рассрочки велика, вы можете пригласить несколько поручителей по одному договору. Это могут быть как физические, так и юридические лица.

По условиям соглашения, поручитель и налогоплательщик несут солидарную ответственность. На практике это означает, что при невыплате или неполной выплате налоговых платежей, инспекция одновременно направит требования в банк поручителя и банк налогоплательщика. Если налоговый долг за вас выплатит поручитель, он вправе потребовать у вас возврата денег на своих условиях (п. 4 ст. 74 НК РФ).

Самое важное о налогах в рассрочку

Итак, если у вас есть обязанность по уплате налога, но нет возможности сделать это своевременно — используйте законное право на перенос сроков уплаты. Хотите, чтобы по вашему заявлению о переносе сроков уплаты налога было принято положительное решение — следуйте правилам:

Убедитесь, что вы имеете право на льготу. Для этого проанализируйте финансовые показатели своего бизнеса и определите степень важности причины, которую вы укажете в заявлении;

Подготовьте необходимые документы, которые подтверждают ваши временные финансовые затруднения;

Сделайте подробный расчет суммы, рассрочку по уплате которой хотите получить. Определите график погашения и величину платежа;

Решите, каким образом вы будете обеспечивать исполнение налогового долга;

Подайте заявление с приложением полного пакета подтверждающих документов в налоговую инспекцию или таможенные органы (если рассрочка касается таможенных сборов);

Получите решение уполномоченного органа. В случае отказа — обжалуйте постановление в вышестоящей налоговой инспекции или судебных органах.

Войти

Войти